相続対策としての養子縁組。その時だけの浅知恵が巡り巡って争続のタネ

(再びパーソナリティ)

今井通子:

あ、ちょっとお待ち下さいね?

相談者:

はい

今井通子:

この場合あれですかね?

お兄さんが稼いだ・・物・・みたいのも、一緒になっちゃうんですか?

大迫恵美子:

そうですね。あの、要するにお兄さんの相続人は兄弟っていう、単純な話なので(含み笑い)・・あの、お兄さんの相続財産を誰が相続するか?というと、今は、も、兄妹しか残っていないのでっていうだけの話なんです。

お爺さんからもらった物を叔母さんに渡すわけじゃなくて、もう、養子縁組によってお兄さんが、生涯稼いで来た財産全部が、兄妹に等分に行くと・・

今井通子:

うん

大迫恵美子:

いう考えの中で、叔母さんも、養子縁組によって兄妹になってしまってるので、

今井通子:

ふん、ふん

大迫恵美子:

あのお、この、今回ご相談の、おー、姉妹の方たちと、同じように・・え、兄妹として分けてもらうっていう格好になっちゃうんですね。

今井通子:

なるほどね。

大迫恵美子:

はい

相談者:

はい・・分かりました。

今井通子:

お分かりいただけました?

相談者:

はい

今井通子:

でも今のお話で、スッキリなさったでしょ?

相談者:

はいとりあえず、あの、叔母も交えて、

今井通子:

うん

相談者:

相談、すると。

今井通子:

叔母さんは、その・・え、身体も頭も元気?

相談者:

あ、はい、ま、年なりにくたびれてはいますが(苦笑)元気です。

今井通子:

あはは(笑)あーじゃ大丈夫ですね。

相談者:

はい・・はい

今井通子:

はい・・それじゃそういう事で・・

相談者:

はい

今井通子:

お分かりいただいたという事で。

相談者:

はい、ありがとうございます。

今井通子:

はい、どうも、失礼いたしまーす。

相談者:

はい、お世話様でした、失礼します。

(内容ここまで)

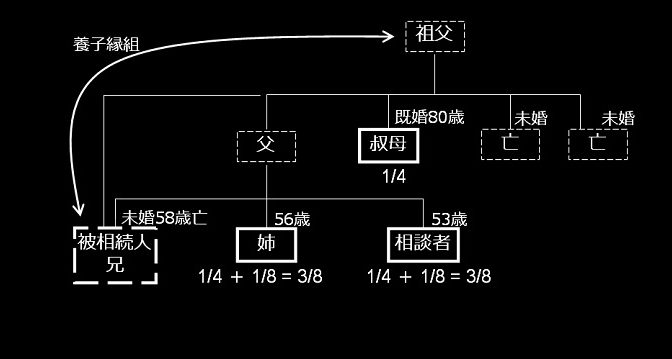

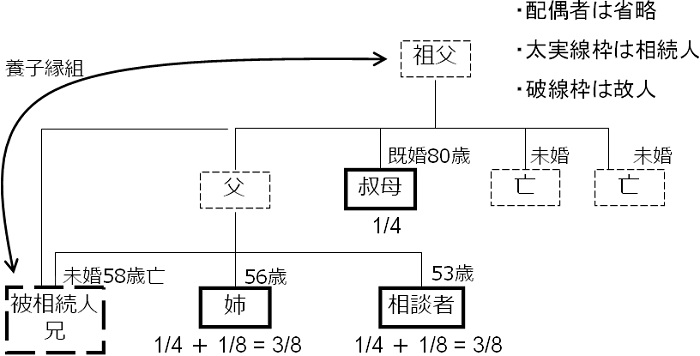

絵にすると、こんな感じ。

言うほど複雑でもない。

亡くなった兄に配偶者がいないこと、叔母らに代襲相続が発生しないことが幸いした。

さらに、もし兄に子がいたり、もしくは実父が存命であれば、相続は至ってシンプル。(兄弟に相続権は回ってこない)

分数は大迫女史のレクにならって出した法定相続分だ。

基本的なことを復習すると、

・養子と実子とで相続における扱いに差はない。

・養子縁組は、元の血縁関係(親子、兄弟姉妹)に影響を与えない。

・相続開始(死亡)の時点で子や兄弟などの相続人が亡くなっていれば、その相続人の子が新たな相続人となって引き継ぐ(代襲相続)。

で、今日の相談者の場合、

まず、亡くなった兄の兄弟姉妹としての相続分が、四分の一づつ。

さらに、父の四分の一を代襲相続人である相談者と姉で等分する。

これだけ。

ただし、相続実務はそう簡単にはいかない。

基本、いくら叔母の子が出張って来ようが、任意の分割のし方で合意できなかった場合、法定相続分の強制力は大きく、そこは揉めようがない。

大迫女史が懸念しているのは、遺産が不動産だからだ。

相続人共有のまま売却金を山分けすればスッキリするんだけど、不動産のまま残そうとすると、ややこしいことになる。

不動産の価値を割り出し、

不動産の分配で生じる法定相続分との差を、カネ(代償金と呼ぶ)のやり取りで埋めることになる。

祖父の相続時、素直に父親と叔母で相続しておけばなんでもなかったのに、養子を使ってまで分配を調整したつもりが、巡り巡って再び叔母に相続権が回ってきたわけだが、実は養子の目的はそこではない。

だいたい、養子縁組なんかしなくても、遺産を誰にどう差配するかは遺言書で指定すればいいだけの話。

譲る相手は相続人である必要もない。

ほとんど場合、相続対策とは、すなわち相続”税”対策のこと。

で、その対策の恩恵を受けるのは、対策を実施する資産の持ち主本人ではなく、相続税を支払うことになる将来の遺族だ。

ということで、相続税対策は、被相続人の晩年に子らの主導でバタバタと行われることになる。

今日のケースも兄と祖父の養子縁組を進めたのは何を隠そう相談者の父親だ。

上で言ったとおり、養子縁組は元の血縁関係に影響を及ぼさない。

まさに大迫女史言うところの「戸籍をいじる」ことになるんだけど、でも言い換えれば、それ以外、日常生活になんの支障もないわけだ。

このことが相続税対策としての養子縁組のハードルを下げることにつながっている。

ちなみに、養子縁組によってどれほどの節税効果があるかと言うと、相続税には遺産総額に対する基礎控除というのがあって、所定の金額までは無税。

遺産総額が基礎控除以下なら申告の必要もない。

この金額は相続人が一人増える毎に1千万円(*)づつ増えていく。

(*)これは父親が生きていたときの金額。

平成27年(2015年)1月1日以降は600万円。

実際のインパクトは遺産総額によるんだけど、最も低い税率10%だとしても、相続人が一人増えることで100万円(現在は60万円)の節税効果があるわけだ。

これが養子縁組と引き換えに相続人が受け取る利益となる。

浅知恵といえばそうだけど、父親の最大の誤算は兄が子を持たなかったこと。

祖父が亡くなったのが何年前か知らんけど、養子縁組を企画したとき、いっても兄は30代前半。

未婚で生涯を閉じるなんて考えもしなかった。

4/6土

相続対策としての養子縁組。その時だけの浅知恵が巡り巡って争続のタネhttps://t.co/e8gsRqAYE5まあ、広めたのは税理士。

節税のアイデアは彼らのメシのタネだからねえ。

弁護士だって仕事となれば道徳は二の次。

屁理屈こねて殺人犯の弁護するくせに#teljin #テレフォン人生相談— 読むテレフォン人生相談 (@KtatsMi) 2019年4月7日

管理人さんは

相続関係が専門で好きなのかな